上周市场回顾(2023.10.09-2023.10.13)

市场回顾

上周上证指数收于3088.10 点,下跌0.72%;深证综指收于1905.41 点,下跌0.26%;沪深300指数收于3663.41 点,下跌0.71%;两市**累计成交4.02 万亿元,日均成交量较上周上涨14.24%。

行业表现回顾

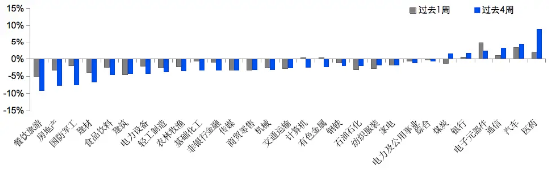

上周表现比较好 的板块依次是电子元器件、汽车、医药,表现最差的依次是餐饮旅游、建筑、建材;过去4周涨幅最大的依次是医药、汽车、通信,表现最差的依次是餐饮旅游、房地产、国防军工。

行业涨幅比较图(按中信一级行业分类)

数据来源:Wind,截至2023/10/13

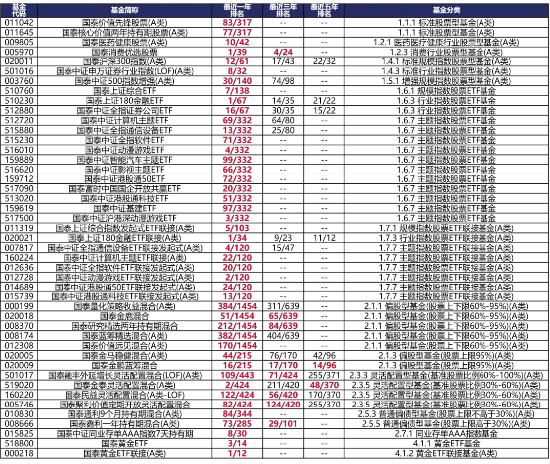

国泰旗下产品业绩回顾

数据来源:银河证券;时间截至:2023-10-13。

基金的过往业绩及其净值高低并不预示其未来业绩表现。我国基金运作时间较短,不能反映股市发展的所有阶段。

基金具体过往业绩及业绩基准表现请详见国泰基金官方网站

未来A股市场展望

节后市场避险情绪有所缓和,国内经济进入年内第二个企稳修复窗口,海外美债利率结束快速冲高,同时活跃资金节后开始进场,都有利于市场风险偏好改善。短期看市场风格或向成长倾斜,但同时中长期我们依然看好红利和周期的稳定性。

首先我们关注国内总量层面发生的积极变化。政策上,稳增长和活跃资本市场政策仍在陆续出台。特别再融资债加快发行,有利于地方政府债务化解。中央汇金增持四大行、证监会下调融券保证金比例,也有利于投资者信心的稳定。经济增长方面,中美库存周期见底也带来宏观数据的企稳修复。过去一周公布的通胀、出口、金融数据都出现了改善,虽然当前修复强度还有限,但说明经济初步企稳,增长再度快速下行的风险有限。与此同时,海外世界 局势担忧也有所缓和。美债利率有所下行,但主要由交易面因素推动,年内美债利率预计继续保持高位震荡。利率回调后,11月是否加息仍值得商榷。

短期来看,市场情绪风格的改善,结合全球产业趋势看,能够深度参与全球分工的行业,更能够享受科技周期共振的红利,有利于成长风格反弹。因此短期我们相对看好汽车、机器人、电子、医药。但同时,长期来看,考虑到全球地缘政治的不确定性、强美元和高美债利率的趋势依然没变,持有红利和上游资源股依然有必要,银行、保险、有色、三桶油依然是较好的底仓选取 。

未来债券市场展望

上周债市的主要矛盾是利率债供给,包括特殊再融资债加速发行以及新增国债传闻等,整体而言市场对利空有所钝化,长端利率震荡下行。具体而言,10月『柒』、 8两天,银行配置盘发力推动长端下行,两个交易日十年国债活跃券分别下行1.25bp和0.25bp。上周一,受长假期间消费和旅游数据偏强影响,债市情绪转弱,当天十年国债活跃券上行0.5bp。上周二,受地方特殊再融资债加速发行以及资金面未如期宽松影响,债市延续调整,当天十年国债活跃券上行1.75bp。上周三,供给冲击继续扰动债市,彭博报道中国考虑发行更多国债并提高赤字率,当天十年国债活跃券上行1.25bp。上周四,消息面平静,债市情绪有所修复,当天十年国债活跃券下行0.65bp。上周五,人大常委会第六次会议议程发布,包括审议授权提前下达部分新增地方政府债务限额的议案,市场对国债供给冲击的担忧降温,叠加** 增量不及预期,当天十年国债活跃券下行2.5bp。本周十年国债活跃券230018累计下行1.15bp,十年国开活跃券230210累计下行1.85bp。

后市观点方面,本周市场主要交易资金面,预计呈现震荡走势。数据层面,总量超预期的金融数据盘面上反而是利多,因为信贷与M1增速未回暖;CPI同比跌至0%,反映我国需求没有明显修复;本周公布的经济数据向上超市场预期概率较高。政策方面,特别国债、平准基金等对债市相对不利的宏观政策传言已现,尽管人大常委会不涉及,但这两项政策落地的概率仍较大。对于债市的影响在于,市场从9月逐步定价新增稳增长政策,故最终落地时影响可能较小。资金面在本周可能延续收紧,因为本周政府债券缴款创历史记录达7175亿元,央行增量续作MLF约4000亿或难以平稳资金利率。此外,10月是缴税大月,本周后半周进入税期,资金面或仍有扰动。

未来黄金市场展望

截至上周五(10月13日),伦敦现货黄金报收1,932.40美元/盎司,上周累计上涨99.86美元/盎司,涨幅5.45%;上周金价逐步走高、周五大幅收涨,金价比较高 上行至1,932.40美元/盎司,最低下探至1,859.80美元/盎司。回顾上周以来海外主要市场动态:巴以冲突升级,全球市场避险情绪显著升温,加上双节期间金价回调至今年以来低位,推动金价大幅反弹。后市来看,美国通胀粘性仍存,短期可能震荡,但中期看,美国经济继续呈现“滚动式交替下滑”趋势,加息见顶+经济下行的预期叠加避险情绪,金价中长期具有支撑,短期可持续关注美联储货币政策走向及巴以冲突发展情况,继续观察全球宏观经济走势、地缘政治局势及全球央行购金情况。

上周巴以冲突持续升级,全球市场避险情绪显著升温,加上双节期间金价回调至今年以来低位,推动金价大幅反弹。当前巴以冲突局面持续升级,但是美国在试图遏制冲突升级,短期局势较不明朗,避险情绪对金价盘面有所支撑,但短期金价涨幅较快,一旦有停火的倾向可能会有回调风险。美国宏观基本面看,短期来看美国通胀具有粘性,高利率的时间可能拉长,在宽松预期较为明确或是高利率的后果显现之前,可能金价短期依然横盘震荡。

但中长期看,美国经济呈现“滚动式交替下滑”趋势,美联储加息见顶的趋势不改,通胀回落、加息见顶+经济下行的预期对金价构成利好。此外近年地缘政治风险事件频发,避险需求也为金价带来一定的中期支撑,全球央行的购金步伐仍在持续,黄金定价中枢有所上行。内盘看,沪金近期与世界 金之间的溢价也持续回落,已至合理区间。长期看,全球经济衰退的总体趋势、全球央行加购黄金的需求上升,以及全球“去美元化”的趋势使得黄金有望成为新一轮定价锚,这三因素使得贵金属有望具备上行动能,可考虑逢低布局。

未来海外市场展望

上周海外市场大事件:美国9月CPI同比增速超预期,支持联储维持更长时间的高利率环境。美国10月密歇根消费者信心超预期下滑,消费者通胀预期上行。美众议院共和党提名吉姆·乔丹为众议长候选人,其为前期候选人中最极端的右翼分子。巴以冲突持续升级,黎巴嫩真主党加入使战局扩大并趋于复杂。

上周海外各资产表现:股市方面,美、H股上涨。美股标普、纳斯达克、道琼斯分别上涨0.4%、0.1%、0.8%。虽然周内数据显示通胀粘性超预期,市场转向预期降温,但是由于本周巴以冲突扩大推动世界地缘政治风险升级,市场避险情绪升温下美债利率大幅下行,美股分母端估值压力缓解。港股恒生指数、国企指数、科技指数分别上涨1.9%、2.4%、1.7%。国内CPI和PPI逊于预期,不过出口降幅有所放缓,决策层开展行动支持股市,中央汇金时隔八年再次增持四大行**。美债利率下行进一步抬升港股估值。十二大恒生一级行业中医疗保健(+5.9%)、工业(+2.5%)、金融(+2.3%)领涨,电讯(+0.1%)涨幅偏小,必需性消费(-0.3%)、地产建筑(-1.7%)领跌。南向资金本周净流入75.3亿元。债市方面,10Y美债利率大跌。10年期美债利率大跌18.9bp至4.61%。虽然周内转向预期有所降温,但是避险情绪推动美债大涨,利率下行。联邦基金利率期货显示,11月加息概率大幅缩减至8%,但12月加息概率升至25%,明年各时点降息概率均有所下降,反应更长时间维持高利率环境的预期。汇市方面,美元上涨。美元指数上升0.5%至106.7,市场开始预期货币政策维持更长时间的紧缩状态。美元对在岸、离岸人民币汇率分别上升至7.304和7.313。大宗方面,黄金、原油大涨。COMEX黄金大涨5.4%至1945.9美元,巴以冲突导致市场避险情绪显著升温,金价快速上行。WTI原油上涨5.9%至87.7美元。巴以冲突持续升级趋势下,市场对中东各国(占全球石油供应1/3)卷入战争、伊朗被波及导致全球石油运输路线受阻的担忧持续升温,供给端的压力是本周油价上行的主要驱动。

本周海外关注事项:欧元区CPI数据、美联储褐皮书将出炉。中国将公布MLF利率和LPR,以及包括GDP、工业增加值、零售总额、房价在内的一系列重要经济数据。

一周要闻回顾

时隔八年,中央汇金斥资近5亿元增持工农中建四大行

10月11日晚间,工商银行、农业银行、中国银行、建设银行发布公告称,均获控股股东中央汇金投资有限责任公司增持本行A股;并称中央汇金拟在未来6个月内以自身名义继续在二级市场增持本行股份。有“国家队”之称的中央汇金,其增持银行股的行为被视为一种稳定市场的信号,扮演着平准基金的角色。此前,在A股市场低迷之际,中央汇金曾经多次出手,但市场反应不一。2008年9月18日,中央汇金增持工行、中行、建行三家银行股,次日A股整体大涨;但随后的几次增持,利好效应和刺激作用都较为有限。2015年“股灾”期间,工农中建四大行于当年8月19日公告称,中央汇金通过协议转让方式受让了本行股份;但随后的一个季度内,增加的股份都悉数被减持。此后八年,中央汇金在四大行的持股一直未发生变化。此次,工农中建四大行分别被中央汇金增持2761万股、3727万股、2489万股、1838万股;以四家公司10月11日的收盘价计算,中央汇金此次增持共斥资4.77亿元。此次增持后,中央汇金在工农中建四大行的持股比例分别升至34.72%、40.04%、64.03%、57.12%,均较增持前增加0.01个百分点。

风险提示:周刊相关观点不代表任何投资建议或承诺,我国基金运作时间较短,不能反映股市发展的所有阶段。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。基金有风险,购买过程中应选取 与自己风险识别能力和承受能力相匹配的基金,投资需谨慎。