日本国内最大规模的几家券商预计,继上半财年的火热的日元债券发行热潮之后,于本月开始的下半财年日元公司债券发行规模将急剧放缓(日本财年从4月1日开始计算,到第二年3月31日结束),主要因为全球不断上升的借贷成本,以及市场对日本央行结束量化宽松政策的预期升温,开始令潜在发行人望而却步。

野村证券表示,如果日元公司债发债成本太高,企业可能会转向** 。此外,地缘政治风险也可能令长期日元公司债券的发行规模承压。

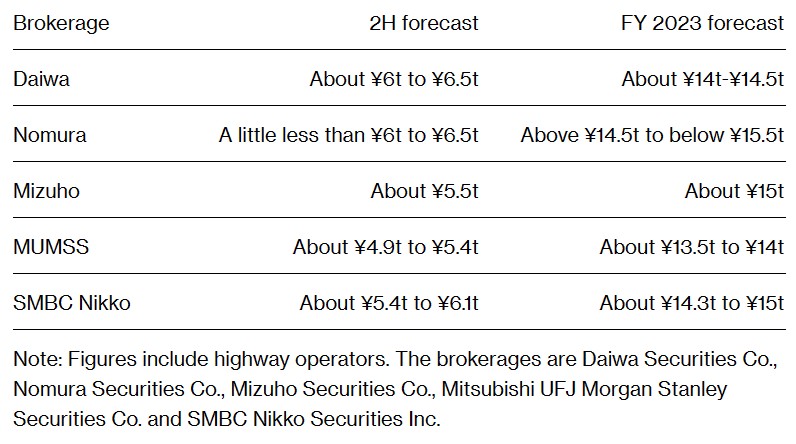

统计机构上周进行的一项调查数据显示,未来六个月,包括野村证券在内的日本五家最大规模证券公司的债券发行规模将降至4.9万亿日元(大约330亿美元)至6.5万亿日元的大致区间。此前,这些日本最大规模券商上半财年的总计债券发行规模约为惊人的9.09万亿日元,一举创下2019年以来的比较高 发行水平。

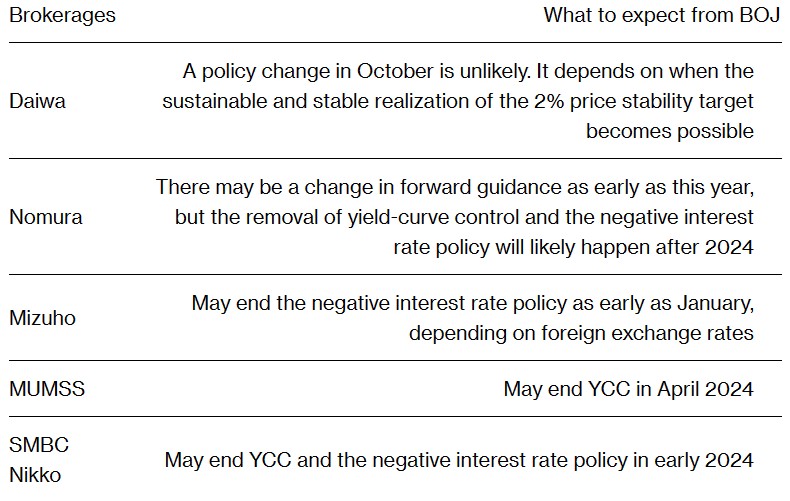

有统计数据显示,日本公司债券基准收益率已升至2011年以来的比较高 水平,投资者押注日本央行可能在未来几个月结束其超宽松货币政策,其中重点押注日本央行将取消YCC政策(收益率曲线控制政策,将10年期日本国债收益率严格控制在0.5%-1%)。SMBC Nikko预计,日本央行有可能最早在2024年初期就宣布结束YCC政策和负利率超宽松政策。

据了解,日本企业纷纷在上半财年赶在票面利率和基准收益率进一步上升之前大量发债,但现在收益率预期已升至促使多数日本企业的财务主管考虑暂停发债筹资的具体水平。

野村证券(Nomura Securities)债务资本市场执行董事Hisashi Kawada表示:“如果发行条件进一步恶化,比如发债成本继续上升,发行人很可能会转向** 和其他融资方式。”

这五家最大规模券商预测,整个财年它们的债券销售额将从2022财年的13.1万亿日元小幅升至13.5万亿到15.5万亿日元的大致区间。彭博指数显示,日本公司债券基准收益率上周触及0.969%,一举创下2011年5月以来的比较高 水平。

投资者还将关注以色列和巴勒斯坦的哈马斯组织之间冲突的全面升级是否会影响信贷市场,特别是如果中东产油邻国介入的话。接受调查的券商的一些基金经理表示,资本市场对地缘政治冲突的谨慎态度可能会拖累较长期日元公司债券的发行规模。

瑞穗证券(Mizuho Securities)产品业务部门联席主管Masahiro Koide表示:“如果以色列邻国的地缘政治风险进一步增加,对全球经济的影响可能会很大,可能会出现类似全球经济急剧放缓甚至衰退的局面。”“我们可能会看到一些债券交易方要求缩短到期时间,或被迫对条款做出其他不利调整。”